一、什么是债转股?

当企业背负高额债务,且资不抵债,无法偿还时,可通过国家组建的金融管理公司,把原来银行与企业间的债权、债务关系转变成股权、产权的关系。早在1998年,我国曾实施过一段时间的债转股,让不少深陷泥潭的国企,重获新生。但债转股的对象仅限于具有一定规模、发展前景良好,却因负债而导致发展有限的企业,且数额有限,考察严格,有相关的规则,达标后才能债转股。

二、债转股条件及具体流程

1、市场化债转股对象企业应当具备以下条件:

a、发展前景较好,具有可行的企业改革计划和脱困安排;

b、主要生产装备、产品、能力符合国家产业发展方向,技术先进,产品有市场,环保和安全生产达标;

c、信用状况较好,无故意违约、转移资产等不良信用记录。

2、禁止将下列情形的企业作为市场化债转股对象:

a、有恶意逃废债行为的企业;

b、债权债务关系复杂且不明晰的企业;

c、有可能助长过剩产能扩张和增加库存的企业;

d、扭亏无望、已失去生存发展前景的“僵尸企业”。

3、债转股的具体形式:

实施机构开展市场化债转股。除国家另有规定外,银行不得直接将债权转为股权。银行将债权转为股权,应通过向实施机构转让债权、由实施机构将债权转为对象企业股权的方式实现。

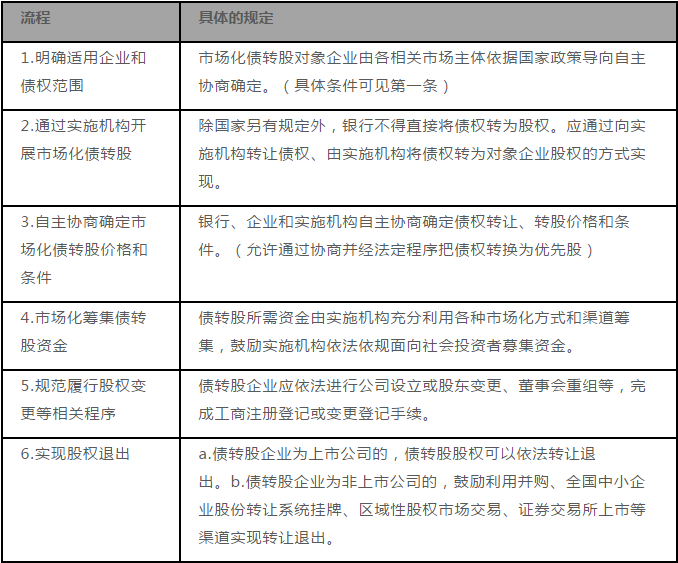

4、一般包括以下流程:

三、私募基金参与债转股的几种方式

1、组建资产管理公司

私募公司可以参与组建资产管理公司,通过资产管理公司直接参与债转股。

2、作为债转股基金的出资方

在大型企业实施债转股时,由于购买债权需要的资金比较庞大,实施机构往往采用“子公司设立基金”方式来实施,而私募基金可以作为出资方参与基金,并获得投资回报。

3、作为管理人发起设立基金

在中国证券基金业协会登记的私募基金管理人可以发起设立募集私募基金,并管理其投资的资产。

4、受托管理债转股资产

私募机构可发挥自身优势,以资产证券化的形式,为资产管理公司提供配套服务。通过发起、管理不良资产基金的方式,将资产管理公司转股后的股权打包接收过来进行管理后退出,赚取管理费及转让收益。

5、受让资产管理公司转股后的股权

资产管理公司实施债转股后,股权的推出途径有企业IPO、挂牌新三板、并购或直接转让给其他收购方。私募基金擅长投资管理及退出,接收资产管理公司的股权经过整合后退出盈利。

6、为债转股实施方案提供咨询服务

在债转股实施过程中,私募机构既可以作为一个独立的第三方平台参与协调企业多个债权人的关系,保持各方债权人的共同进退。也可以凭借自己对不良资产的处置经验与在“募投管退”领域丰富的投资经验,为银行提供不良资产处置方案,并设计债转股方案,吸引社会资本的参与,增加债转股实施的成功率。